Hai anche tu difficoltà a sviluppare sistemi di trading che vadano short sui titoli azionari?

In questo caso, non ti devi allarmare, perché si tratta di un problema molto comune: per la maggior parte dei trader, l’operatività short sui mercati azionari presenta numerose insidie.

È vero che, in alcuni casi, è possibile approfittare di un trend ribassista molto pronunciato, come quello sperimentato nel corso della crisi del 2008, ma occorre essere davvero chirurgici nell’ingresso in posizione.

È come voler andare dal punto a al punto b scegliendo due strade (dove “andare dal punto a al punto b” corrisponde a “guadagnare con una strategia”): quella tortuosa sterrata (short) e quella semplice e asfaltata (long)…

Quale sceglieresti?

Fare trading short sui mercati azionari è come scegliere la strada tortuosa e sterrata. Nessuno ti vieta di farlo e ci sarà sempre qualcuno che preferirà percorrerla, ma in ogni caso la domanda da porsi è “perché complicarsi la vita?”.

In linea generale, è estremamente difficile essere profittevoli andando corti sui titoli azionari, pertanto questo tipo di operatività andrebbe evitata.

Ma allora, cosa funziona sui mercati azionari?

Ecco alcune semplici regole che consiglio di tenere a mente per sviluppare sistemi di trading su questi mercati:

- Gli indici azionari mostrano un bias rialzista

- Per incrementare la redditività è opportuno lavorare in favore di trend

- Quando il ciclo economico è marcatamente ribassista, è meglio tirare i remi in barca e aspettare, piuttosto che nuotare controcorrente

- I titoli che mostrano una maggiore forza relativa sul lungo periodo, da sei mesi ad un anno, sono quelli che avranno le performance migliori nell’immediato futuro

- I titoli invece che nel breve periodo, da 3 giorni a 1 settimana circa, hanno avuto le peggiori performance, sono quelli che nella settimana seguente avranno una maggiore probabilità di sovraperformare l’indice

In sintesi, esiste una tendenza mean reverting di breve periodo e allo stesso tempo una tendenza trend following di lungo periodo.

Esiste inoltre una correlazione inversa tra i mercati azionari e i bond: un portafoglio che contenga al suo interno anche bond, restituirà una performance aggiustata per il rischio migliore. I rendimenti in valore assoluto saranno generalmente inferiori ma, a parità di volatilità, il portafoglio con i bond sarà più performante.

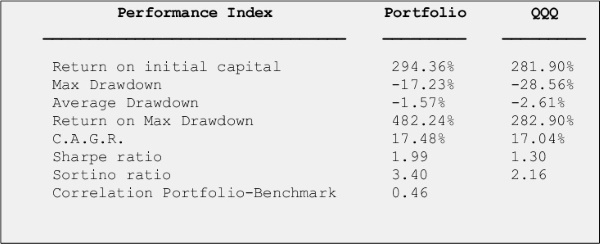

Come puoi intuire, si tratta di strategie che potenzialmente possono rivoluzionare il modo in cui stai allocando e diversificando il tuo portafoglio. Proprio per questo, nel prossimo numero del Circolo dei Trader di Agosto vedremo come utilizzare al meglio alcune di queste regole per creare un portafoglio Rotational con ribilanciamento settimanale, che faccia trading sul paniere Nasdaq 100.

Ma non è tutto!

Nel numero di Agosto ti spiegheremo anche come riconoscere e come difenderti da alcuni falsi formatori che ci sono in giro e vedremo il codice (open-source) di un trading system sull’eMini S&P500 Future.

Insomma, come sempre un numero davvero da non perdere!

Come sai, ogni mensile del Circolo dei Trader è una full immersion nel trading, con spiegazioni, notizie e consigli pratici che potrai utilizzare subito.

Ogni numero, infatti, è curato da me e da VERI TRADER che operano ogni giorno sui mercati: è da qui che deriva il taglio pratico e concreto di questo mensile.

Gli argomenti trattati variano ogni mese per cui ti consiglio di non lasciarti scappare nessun numero altrimenti rischi di perdere proprio il tema che volevi approfondire.

Cosa aspetti? Approfitta dei consigli di chi c’è già passato!

Ma se stai pensando “chissà quanto mi costa avere tutte queste informazioni…” sappi che è meno di un caffè al giorno… provalo per un mese! Affrettati però, il nuovo numero sta andando in stampa…